来源:知乎

金融从业者绝对不会陌生的一组词汇就是“表内”和“表外”。所谓表内和表外,是相对于资产负债表而言的一组财务概念。虽然金融业务的模式可以千变万化,但其中很多业务如果从源头上讲,其实都是在创造资产负债组合从表内到表外合理化的过程。

在《什么是社会融资规模?》一文中,在对社会融资规模的11个分项进行分类时提到了表内融资、表外融资两个分类口径。我们在之前梳理银行理财的文章中没有提到过“出表”的问题,刚好上周有读者问到了表内和表外的归属问题,因此本文就将从表内和表外的概念、分类上展开讨论。

一、资产负债的流动

资产负债表我们见过的比较多了,不同企业会因经营范围的不同,所展示出的科目也有所不同。为了便于讨论,我们将主要从金融机构(商业银行)视角出发。

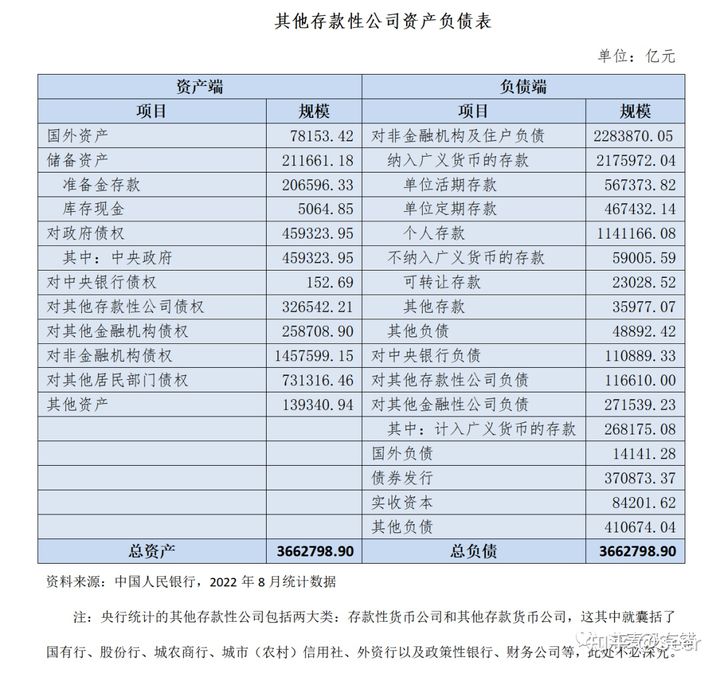

(一)资产负债表在编制企业的资产负债表时,严格遵循着“资产=负债+所有者权益”的恒等式。我们以央行网站公布的银行类机构资产负债表统计数据为例。

在资产端,主要包含9项构成。其中,储备资产包括准备金存款和库存现金两项,其中准备金存款又包括法定存款准备金和超额存款准备金。对政府债权主要是商业银行持有的政府债券,主要是国债。对其他存款性公司债权体现的是银行之间的同业资金往来,比如同业存款、同业拆借、持有同业存单等。对其他金融机构债权指的是银行给基金公司、证券公司、信托公司等非银金融机构的借款。对非金融机构债权和对其他居民部门债权,则是给企业和个人的贷款,比如制造业贷款、个人房贷、车贷等。在负债端,主要包含8项构成。其中,非金融机构及住户负债,主要是居民和企业的存款。对中央银行负债,主要是从央行获取的资金,比如逆回购等。

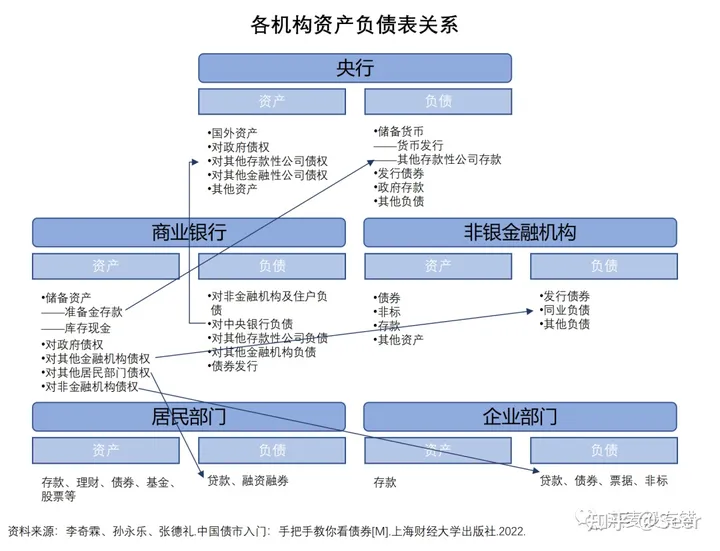

(二)资产负债的流动

商业银行在中国金融体系中始终扮演着重要角色,从市场的流动性链条上看,货币的供给大致是央行-大型银行-中小银行-非银机构。而从日常经营活动来看,我国商业银行也在市场体系中充当着创造和交换资产负债的重要中介角色。当货币资金以贷款形式,从商业银行流向企业,分别会改变各自资产端和负债端报表科目。当货币资金以存款形式,从居民或企业流向商业银行,也会改变各自资产端和负债端报表科目。任何经济活动,都会让企业的资产、资金产生消减增加,也都要对应记录到资产负债表中。资产负债表所反映的是某一时间点企业全部资产、负债和所有者权益情况的会计报表,相当于拍摄了一张企业财务状况的静态照片。

上图是为了展示资产负债组合的经济活动中的流动关系,只是创造表内和表外的基础。我们所讨论的“表内”和“表外”概念都是围绕商业银行自身(同一张)资产负债表而言。

二、表内和表外的区别与联系

(一)表内业务和表外业务的定义

所谓表内业务 ,是指商业银行所从事的、能够在资产负债表上直接反映的业务,分为负债业务和资产业务,比如存款、贷款、贸易融资、票据融资、融资租赁、透支、各项垫款贷款等。所谓表外业务 ,是指商业银行从事的,按照现行的会计准则不计入资产负债表内,不形成现实资产负债,但能够引起当期损益变动的业务,比如财务咨询、托管清算等。

表外业务有狭义和广义之分。狭义的表外业务是指那些虽未列入资产负债表,但同表内的资产业务或负债业务关系密切的业务。银行在经办这类业务时,没有发生实际的货币收付,也没有垫付任何资金,但在将来随时可能因具备了契约中的某个条款而转变为资产或负债。因此按照与资产、负债的关系,这种表外业务又可称为或有资产业务、或有负债业务。广义的表外业务除包括上述狭义的表外业务外,还包括结算、代理、咨询等业务,即包括银行所从事的所有不反映在资产负债表中的中间业务。

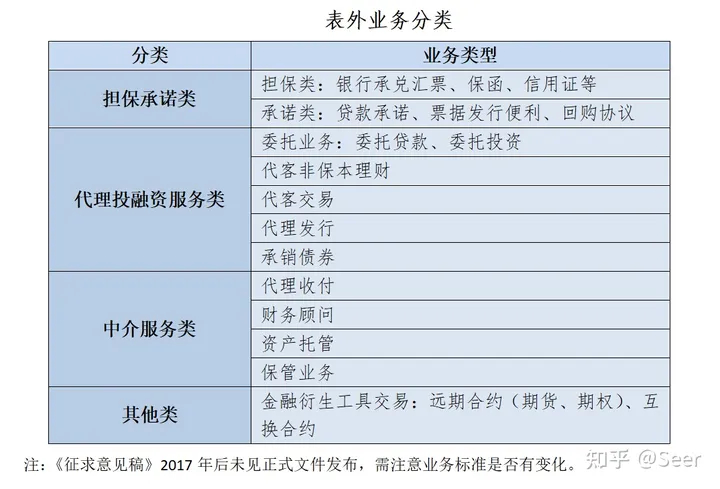

(二)表外业务的分类

上述对表外业务的定义,其实来自于一份半官方文件——原银监会2016年11月发布的《商业银行表外业务风险管理指引(修订征求意见稿)》(以下简称“征求意见稿”)。根据业务特征和法律关系,《征求意见稿》还将表外业务再分类为担保承诺类、代理投融资服务类、中介服务类和其他类等四类。其中:

1、担保承诺类业务包括担保类、承诺类等按照约定承担偿还责任的业务。担保类业务是指商业银行对第三方承担偿还责任的业务,包括但不限于银行承兑汇票、保函、信用证、信用风险仍在银行的销售与购买协议等。承诺类业务是指商业银行在未来某一日期按照事先约定的条件向客户提供约定的信用业务,包括但不限于贷款承诺等。

2、代理投融资服务类业务指商业银行根据客户委托,为客户提供投融资服务但不承担代偿责任、不承诺投资回报的表外业务,包括但不限于委托贷款、委托投资、代客非保本理财、代客交易、代理发行和承销债券等。

3、中介服务类业务指商业银行根据客户委托,提供中介服务、收取手续费的业务,包括但不限于代理收付、财务顾问、资产托管、各类保管业务等。

(三)出表和回表

表内业务和表外业务更多是一种会计处理规则导致的分类概念,因此存在同一业务处于不同状态时,发生在表内、表外的迁移现象。也就是说,在一定情况下,表外业务可以转化为表内业务,表内业务可以转化为表外业务。

表内业务转为表外业务(即出表),则主要因为本来确定的事项转化为需要由不确定事项来证实其发生时,按照会计规则就应转换到表外科目进行核算。例如,银行买入票据属于表内业务,但当银行将该票据卖出后(未到期),银行的付款责任由本来的确定转变为由“卖出的票据被拒付”这一不确定事项决定。因此,银行应在卖出票据时可以销记表内,同时要在表外登记这种不确定的付款责任,直至票据到期、不确定性消失,才可以销记表外业务。

表外业务转为表内业务(即回表),主要是由于或有资产业务、或有负债业务最终形成了确定性的资产或者负债,届时应由表外核算转换到表内科目进行核算。例如,银行开具信用证(银行出具的一种有条件的付款保证)属于表外业务,但是一旦发生客户未能按合同付款的情形,则需要由银行向收款人支付合同款项,就会导致银行资产负债发生变化。那此时银行就必须将其作为资产业务核算,也就会发生从表外转化到表内的现象。因此,表外业务并非与资产负债表毫无关联,反而对银行资产负债的变动形成了不确定的风险。

三、为什么“出表”会大行其道

(一)金融脱媒冲击下的应对之策

随着利率市场化的推进、资本市场的不断完善和非银行金融机构规模的不断扩大,“金融脱媒”(详见《什么是金融脱媒?》)对银行传统盈利模式的冲击将越来越大,只有另辟蹊径,大力发展表外业务,才能拓宽新的收入来源。因此,在金融创新的过程中,商业银行通过多种渠道、采取多种方式开展了非标债权的投资业务,特别是通过理财计划、资管计划、信托计划等方式,形成了大量的表外信贷资产,这些表外信贷资产名义上是计在银行表外,但通过隐蔽的回购承诺或者其他担保承诺。

(二)应对非银金融机构发展的冲击

在2017年之前,影子银行疯狂增长、互联网金融降维打击、非银行金融机构资产管理业务野蛮生长、第三方支付机构强势扩张,这些都是那个时代里唱给传统银行的“四面楚歌”。非银行金融机构的发展在一定程度上也是从银行手中夺去了业务和利润,而银行只有从表外业务中拓展新的业务发展方式和业务新的模式以谋取生存和发展。

(三)经营得利的诱惑

《商业银行中间业务暂行规定》(人行令〔2001〕5号,已于2008年被废止),曾将商业银行的经营范围扩展至包括各种基础代理、顾问、信息咨询、承诺、担保、信用证、基金托管、代理证券、代理保险、金融衍生等25项中间业务,这为银行通过表外业务收费实现利润打开了大门。据相关数据显示,2017年上市银行非息收入略有下降,在营业收入中的比重由2016年的30.6%下降至28.5%。也就是说在2016年非利息收入占营业收入的比重达到了30%以上。虽然非利息收入并不等于表外业务收入,但是在一定程度上也能说明表外业务收入的增长,也能反映出其在商业银行盈利能力中的地位。

(四)面对监管指标的钻营

由于市场参与者各自认知的不同,导致了各类资产价格衍生出不同的风险收益分布。巴塞尔协议对资本结构和各类资产的风险权数做了统一的规定,而表外业务对资本要求比较低。商业银行开展表内业务很难绕过“核心一级资本充足率”的限制,但开展表外业务则可以降低资产消耗。此外,商业银行将表内资产出表,其动机除正常的盘活资产、赚取利润之外,更主要的是规避监管,美化部分监管指标。目前银行存贷比、信贷额度等监管指标虽已取消,但在不良上升、业绩下滑、资本约束的压力下,银行美化不良率、拨备覆盖率、资本耗用等指标的动机仍在。银行通过信贷资产假出表操作,使全行业资本耗用、不良总额下降,从而实现监管套利。

四、企业部门对表内表外的应用

我们今天只讨论了商业银行视角的出表,实际上各行各业都可能在面对金融活动的时候展开对表内表外的研究和讨论。

以房地产行业为例,受国家宏观调控影响,央行、银保监会等机构在2020年8月针对房地产企业提出了著名的“三道红线”指标,即剔除预收款项后资产负债率不超过70%、净负债率不超过100%、现金短债比大于1。通过衡量房企踩中指标的数量多少,将房企划为四档,并对应制定了不同的融资规模上限。在指标发布以来,大量不达标的房企都试图通过资产负债组合出表的方式美化财务报表,从而达到接近或满足相关指标的目的。

动图封面

结语

表内表外,是会计规则中出于严谨而得出的一种财务判断。但是因为其能够客观上改变财务指标,所以在实际应用中也出现了大量人为干扰的情况。还是那句话,工具本身没有对错,错的是使用工具的人。

参考资料:

1.李奇霖、孙永乐、张德礼.中国债市入门:手把手教你看债券[M].上海财经大学出版社.2022;

2.半坡之木.银行表内业务、表外业务的概念,以及表外业务就是中间业务吗?.2022.3;

3.麒鉴.银行为什么要大力发展表外业务?.麒鉴说银行.2019.2.

更多有趣内容可搜索微信公众号“燕麦没有错”。